摘要:随着市场估值中枢下移、定增限售股集中解禁,上市公司持股超过5%大股东在2017年的减持意愿空前强烈。股份转让是上市公司股东的基本权利,但权利的行使必须依法合规,在不影响市场秩序的前提下进行。然而,超比例减持、减持不披露、配合内幕信息减持等问题却屡禁不绝。 2015年上半年股灾前夕,在高估值诱惑下违规减持套现的案例大批出现;6月份股...

随着市场估值中枢下移、定增限售股集中解禁,上市公司持股超过5%大股东在2017年的减持意愿空前强烈。股份转让是上市公司股东的基本权利,但权利的行使必须依法合规,在不影响市场秩序的前提下进行。然而,超比例减持、减持不披露、配合内幕信息减持等问题却屡禁不绝。

2015年上半年股灾前夕,在高估值诱惑下违规减持套现的案例大批出现;6月份股灾爆发之后,又有大批公司股东利用资金和信息优势抢先离场,对当时的A股而言堪称雪上加霜。彼时,证监会从过出台临时限制措施及指导规则的方式,及时填补漏洞。但整体而言,减持规则在法律统一性、信息披露充分性等方面依然有待完善。

十年演变

第一财经记者梳理发现,减持规则在过去十年间有过三次集中收紧。第一次是在“大小非”解禁初期及金融危机爆发之后,第二次是在去年新股发行体制改革启动之时,第三次则是在2015年股灾期间。

2007年4月,证监会发布《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》,这是针对上市公司相关股东减持规则的首次系统性细化,监管层对减持时点的关注、对信息披露的重视,在这一规则中得到集中体现。

在《公司法》、《证券法》当中,对上市公司董事、监事、高级管理人员买卖本公司股票早有限制性的规定,不过主要包括对买卖时点和比例的限制。比如董监高任期内每年转让不得超过25%,一年限售期,离职后半年内不得转让;董监高及持股5%以上股东买入后6个月不得卖出、卖出后6个月不得买入等。处罚措施也比较明确,违者给予警告并可处三万元以上十万元以下的罚款。

但是,实践中却多见上市公司董监高在敏感信息发布的前后买卖本公司股票,涉嫌内幕交易,而监管层又很难有足够证据进行查处。为避免上市公司董监高利用信息优势为自我牟利,《规则》最大的补充在于规定了交易窗口期,禁止董监高在信息敏感期内进行交易,并要求其及时披露买卖本公司股票的相关情况。

然而,后续处罚规定的缺失,造成禁止性规定大打折扣。对于任期内减持股份的问题,《公司法》并没有规定明确的行政处罚手段,监管层只能通过登记公司事先锁定的方式实现事前控制,尽量避免出现超卖的情况。

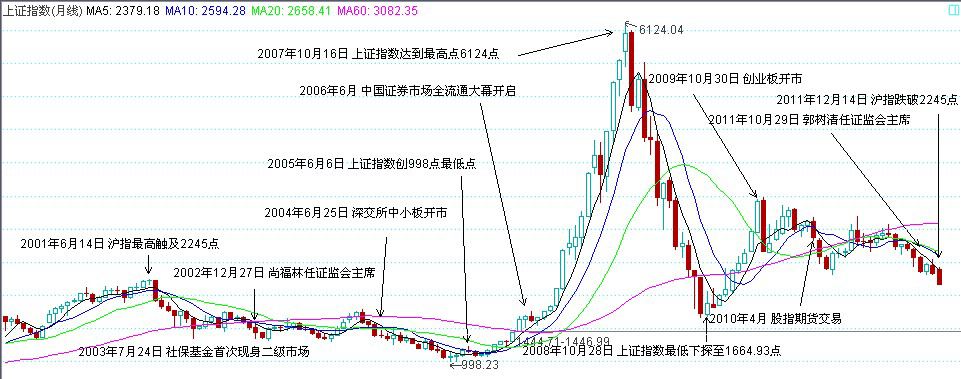

减持规定第一次受到挑战是上一轮全球金融危机期间。2007年10月16日A股登上牛市高峰,上证指数创下6124新高,随后是直线暴跌。不到一年时间,股指就跌去三分之二。2008年10月28日,上证指数触及1665点历史低位。

再加上股权分置改革之后市场逐步全流通,“大小非”减持节奏牵动着投资者的敏感神经。对于当时的A股市场而言,大宗股份转让的市场监管依然是个新课题。

证监会随后尝试出台了《上市公司解除限售存量股份指导意见》,对上市公司股东集中出售超过一定数量解除限售存量股份的行为进行规范。另外,从2008年7月起,中国证券登记结算公司开始逐月披露“大小非”减持情况,加强大小非减持的信息披露透明度。

为了避免集中减持,证监会还在研究引入二次发售机制、开发可交换债券等,以期对大宗交易进行减震。由于减持问题集中在国有股份,国资委也对国有股东及其股份的申报、核实和确定加强了监控。

减持规则的第二次升级,是在2013年底。伴随新一轮股权发行体制改革的启动,投资者保护被放到重要位置。国务院出台《关于进一步加强资本市场中小投资者合法权益保护工作的意见》,明确要求对加大监管和打击力度,要求“建立限售股股东减持计划预披露制度,在披露之前有关股东不得转让股票”。

证监会在《关于进一步推进新股发行体制改革的意见》中对大股东减持提出两条新规。一是发行人控股股东、持有发行人股份的董事和高级管理人员应在公开募集及上市文件中公开承诺:所持股票在锁定期满后两年内减持的,其减持价格不低于发行价;公司上市后6个月内如公司股票连续20个交易日的收盘价均低于发行价,或者上市后6个月期末收盘价低于发行价,持有公司股票的锁定期限自动延长至少6个月。

二是提高公司大股东持股意向的透明度。发行人应当在公开募集及上市文件中披露公开发行前持股5%以上股东的持股意向及减持意向。持股5%以上股东减持时,须提前三个交易日予以公告。另外,证监会还以发行监管问答的形式,紧接着补充要求“减持意向应说明减持的价格预期、减持股数,不可以‘根据市场情况减持’等语句敷衍”。

上市改革推进的同时,伴随而来的就是退市问题。在上市公司被立案调查或处罚前后,大股东减持意愿往往较为强烈。

2014年10月,证监会在《关于改革完善并严格实施上市公司退市制度的若干意见》中明文规定,为防止重大违法退市公司相关责任主体通过提前转让股份来规避法律责任,对于IPO、发行新股或构成借壳上市的重大资产重组申请文件存在违法行为的,规定了限制减持措施。比如被立案稽查的,形成调查结论之前,董监高及大股东暂停转让。

又历股灾

牛市减持套现是股东正常的理性行为。2014年底至2015年上半年,伴随股指飙涨,大规模减持行为密集出现。但是,其中也不乏在限售期违规减持、超比例减持等问题。在监管层看来,在证券市场异常波动期间,依然进行大规模的违规减持,不但加剧了市场波动,也干扰了市场正常运行。

减持规则第三次升级也正是在这一轮股灾期间。2015年前七个月,仅证监会处理的涉嫌超比例减持未披露、短线交易以及窗口期减持、违反承诺减持等违法违规行为,立案就达52起、采取行政监管措施77项。上述案件中首批处罚20起案件,违法超比例减持金额最高的达到7.38亿;第二批19起案件中,违法超比例减持金额竟高达9.57亿。

为了维护市场稳定,证监会于2015年7月8日临时发布了18号公告,行文简短,但规则明确。要求自当日起6个月内,上市公司控股股东和持股5%以上股东及董事、监事、高级管理人员不得通过二级市场减持本公司股份。

值得注意的是,该措施是临时性措施,期限6个月,6个月后具体减持办法将另行规定。而且,公告明确说明是“不得通过二级市场减持”,大宗交易与协议转让依然可以进行,因为此二者可以防止大股东减持集中对二级市场造成冲击。

2016年1月7日,在上述临时措施到期前一天,证监会出台了《上市公司大股东、董监高减持股份的若干规定》,上市公司持股5%以上股东在3个月内通过证券交易所集中竞价交易减持股份的总数,不得超过公司股份总数的1%。

另外上述规定还从五个方面对既有的减持规定进行了补充完善。一是区分股份来源,大股东从二级市场买入的股份不受限;二是提高信息披露要求,设置减持预披露制度,如要通过集中竞价交易减持,需要提前15个交易日披露;三是继续保留大宗交易、协议转让等减持途径;四是从违法违规角度设置限售条件;五是强化监管,遏制通过协议转让进行“化整为零”、“曲线减持”。

第四轮升级可期

2016年是“减持大年”,公告减持市值2723亿元。2017年预估减持市值约3400亿元,同比增长或达24%。随着IPO发行速度大幅提升,证监会稽查执法步步趋严,上市公司壳价值大幅降低,大股东减持意愿强烈。

据西南证券统计,2016年被减持公司家数为1335家,占当年解禁公司家数1261家的比例为105.87%,家数为股改以来第二高的年份,比例为第四高的年份,也是连续第四次出现公告减持家数超过当年解禁的公司家数的年份。2016年出现公告减持的1335家公司中,被减持市值在1亿元以上的公司有535家,10亿元以上的有59家。被减持股数占总股本比例在5%以上的公司有153家,10%以上的公司有29家。

2017年沪深两市共有1030家公司的2028.28亿股解禁,目前估算解禁市值为2.88万亿元。若按照2016年12%左右的公告减持比例估算,2017年公告减持市值预计约为3400亿元左右。

“通过与国外限售股制度的比较,我们发现A股限售股制度,特别是减持、信息披露等方面依然存在不足。导致上市公司在减持过程中可能出现刺激股价上涨、高位减持的现象。从个股层面,我们在对限售解禁和减持事件前后个股的累计超额收益的实证研究中也发现了这一现象。”招商证券王稹此前研究发现,限售股解禁事件由于可以事先获知,引起了市场投资者对解禁后重要股东发生减持的担忧,因此市场整体会有下行压力。

从去年上市公司表现来看,违法违规减持行为依然频发,且往往与市场操纵、内幕交易、信息披露违法相伴随发生。

据第一财经记者了解,监管层或于近日推出针对减持规则的相关完善措施。证监会对股份减持的态度一以贯之,今年1月发言人曾明确做了阐述。即股份转让是上市公司股东的基本权利,但权利的行使必须依法合规,在不影响市场秩序的前提下进行。大股东在减持股份时应当诚实守信,严格按照法律法规、自律规则并遵守承诺,不得滥用控制地位和信息优势侵害中小股东合法权益。